Προθεσμία 70 ημερών έχουν οι φορολογούμενοι προκειμένου να καλύψουν το αφορολόγητο όριο με ηλεκτρονικές μεθόδους πληρωμής και να αποφύγουν την πληρωμή επιπλέον φόρου, ύψους 22%.

Όσοι δεν θα καλύψουν το ύψος των ηλεκτρονικών αγορών, θα πληρώσουν φόρο 22%, στο ποσό που έμεινε ακάλυπτο. Σημειώνεται ότι οι μισθωτοί, αγρότες, αγρότες ,οφείλουν να καλύπτουν με ηλεκτρονικές αγορές, το ύψος του πραγματικού ή του τεκμαρτού εισοδήματος, αναλόγως ποιο είναι μεγαλύτερο. Δηλαδή αν το εισόδημα από μισθωτές υπηρεσίες ή αγροτική δραστηριότητα είναι μικρότερο από εκείνου που προκύπτει με τις τεκμαρτές δαπάνες (ακίνητα αυτοκίνητα κ.λπ.) τότε θα πρέπει να συγκεντρώσει περισσότερες αποδείξεις ηλεκτρονικών αγορών, Παράδειγμα αν έχει πραγματικό εισόδημα ύψους 10.000 ευρώ, και το τεκμαρτό εισόδημα είναι 12.000 ευρώ, τότε θα πρέπει να συγκεντρώσει αποδείξεις για το τεκμαρτό εισόδημα των 12.000 ευρώ.

Στο πλαίσιο αυτό πρέπει να καλύψει τις αγορές για το ποσό των 12.000 ευρώ δηλαδή να συγκεντρώσει αποδείξεις ύψους 1.300 ευρώ, και όχι για το πραγματικό εισόδημα των 10.000 ευρώ που απαιτεί αποδείξεις 1.000 ευρώ.

Οι τράπεζες παρέχουν τη δυνατότητα στους φορολογούμενους να τσεκάρουν το ύψος των ηλεκτρονικών αγορών που έχουν κάνει μέχρι τώρα, ώστε να πληροφορηθούν εάν έχουν καλύψει το ποσό που απαιτείται με βάση το ύψος του εισοδήματός τους, ώστε και να προγραμματίσουν στις 70 μέρες που απομένουν μέχρι το τέλος του έτους να καλύψουν το υπόλοιπο ποσό και να αποφύγουν την άσκοπη πληρωμή επιπλέον φόρου.

Για τη χρήση 2017 (δηλώσεις που υποβλήθηκαν το 2018), δόθηκε η δυνατότητα κάλυψης του αφορολόγητου ορίου και με χάρτινες αποδείξεις, αλλά το 2019, θα γίνουν δεκτές μόνο όσες έγιναν με ηλεκτρονικές μεθόδους πληρωμής.

Επίσης, φέτος οι διασταυρώσεις της ΑΑΔΕ «τσίμπησαν» αρκετούς φορολογούμενους οι οποίοι, δήλωσαν πως είχαν κάνει περισσότερες αγορές σε σχέση με το ύψος των αγορών, που προέκυπτε από τα στοιχεία που είχαν καταχωρήσει στο taxisnet οι τράπεζες και άλλοι φορείς πληρωμής.

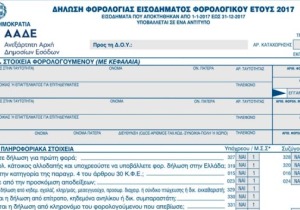

Σημειώνεται ότι φέτος, στα ηλεκτρονικά έντυπα των φορολογικών δηλώσεων, οι σχετικοί κωδικοί 049-050 ήταν προσυμπληρωμένοι από το taxisnet, για τις αγορές που πραγματοποιήθηκαν με πλαστικό χρήμα ήτοι με πιστωτικές, με χρεωστικές κάρτες ή μέσω web banking. Όμως, οι κωδικοί ήταν «ανοιχτοί» και μπορούσε ο υπόχρεος να αλλάξει τα ποσά που είχαν αποστείλει οι τράπεζες.

Αυτό έγινε, προκειμένου, την πρώτη χρονιά εφαρμογής του μέτρου της έκπτωσης του φόρου, να αποφευχθούν τα λάθη και να διευκολυνθούν όσοι πλήρωσαν με πιστωτική ή χρεωστική κάρτα μια αγορά, αλλά η τράπεζα δεν την «πέρασε» στο λογαριασμό τους, καθώς και όσοι πραγματοποίησαν αγορές με χάρτινες αποδείξεις. Δηλαδή, κατ΄ εξαίρεση για φέτος δόθηκε η δυνατότητα να χρησιμοποιηθούν για το «χτίσιμο» του αφορολόγητου και τυχόν δαπάνες, οι οποίες είτε εκ παραδρομής ενώ έγιναν με ηλεκτρονικά μέσα, από λάθος των τραπεζών δεν καταγράφηκαν στη «μερίδα» του φορολογούμενου είτε έγιναν με την παραδοσιακή μέθοδο με μετρητά, αλλά υπάρχει η απόδειξη.

Στο πλαίσιο αυτό οι κωδικοί ήταν «ανοιχτοί» και μπορούσε ο φορολογούμενος να συμπληρώσει όποιο ποσό ήθελε, αλλά έχοντας υπόψη πως υπάρχει η πιθανότητα ελέγχου.

Επίσης, κατά τη συμπλήρωση των κωδικών 049-050, όταν κλίκαρε ο υπόχρεος πάνω στα ποσά που είχαν αποστείλει οι τράπεζες, υπήρχε η υποσημείωση ότι «ενδεχομένως στο ποσό των δαπανών, να περιλαμβάνονται και δαπάνες που δεν εντάσσονται στις εκπιπτόμενες δαπάνες, όπως π.χ. η πληρωμή ενοικίου, η αγορά αυτοκινήτου, μοτοσικλέτας, τελών κυκλοφορίας, πληρωμές φόρων, δόσεων δανείων.

Οι φορολογούμενοι που πρόσθεσαν δαπάνες περισσότερες από εκείνες που προέκυπταν από τα στοιχεία των τραπεζών, κλήθηκαν στις εφορίες να προσκομίσουν τις επιπλέον αποδείξεις και όσοι δεν τις είχαν, τους επιβλήθηκε φόρος 22% στη διαφορά, μεταξύ του ποσού που όφειλαν συγκεντρώσουν και του πραγματικού ποσού που συγκέντρωσαν.

Οι ελάχιστες ηλεκτρονικές αγορές

Σύμφωνα ειδικότερα με τα όσα προβλέπει η ισχύουσα φορολογική νομοθεσία, οι μισθωτοί, συνταξιούχοι και κατά κύριο επάγγελμα αγρότες για να εξασφαλίσουν στις φορολογικές δηλώσεις που θα υποβάλλουν το 2019 ετήσια έκπτωση φόρου εισοδήματος μέχρι τα επίπεδα των 1.900 – 2.100 ευρώ (ανάλογα με τον αριθμό των παιδιών τους), η οποία αντιστοιχεί σε αφορολόγητο όριο κλιμακούμενο από 8.636 έως 9.545 ευρώ, θα πρέπει να έχουν πραγματοποιήσει από την 1η-1-2018 έως και την 31η-12-2018 δαπάνες εξοφληθείσες με «πλαστικό» ή «ηλεκτρονικό χρήμα» συνολικού ύψους ίσου με ποσοστό:

- 10% του ετησίου εισοδήματός τους, πραγματικού ή τεκμαρτού, εφόσον το εισόδημα αυτό ανέρχεται έως 10.000 ευρώ,

- 10% επί των πρώτων 10.000 ευρώ και 15% επί του υπερβάλλοντος ποσού, εφόσον το ετήσιο – πραγματικό ή τεκμαρτό – ατομικό εισόδημα ανέρχεται σε 10.001 έως και 30.000 ευρώ και

- 10% επί των πρώτων 10.000 ευρώ, 15% επί των επόμενων 20.000 ευρώ και 20% επί του υπερβάλλοντος ποσού, εφόσον το ετήσιο – πραγματικό ή τεκμαρτό - εισόδημα ξεπερνά τις 30.000 ευρώ.

Εάν δεν καλύπτεται το ελάχιστο απαιτούμενο ποσό βάσει των παραπάνω ποσοστών, τότε ο φόρος προσαυξάνεται κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου και του δηλωθέντος ποσού, πολλαπλασιαζόμενης με συντελεστή είκοσι δύο τοις εκατό (22%).

Παράδειγμα, εάν κάποιος έπρεπε να πραγματοποιήσει δαπάνες 5.000 ευρώ, αλλά με τα στοιχεία των τραπεζών και από τον έλεγχο, οι δαπάνες προσδιορίστηκαν σε 4.000 ευρώ, τότε θα του επιβληθεί πρόσθετος φόρος ύψους 220 ευρώ, ήτοι (1.000€ Χ 22%).

Ποιες δαπάνες δεν «μετρούν»

Στις δαπάνες που απαιτείται να έχουν πραγματοποιηθεί με «ηλεκτρονικό χρήμα», για να καλυφθεί το αφορολόγητο όριο, περιλαμβάνονται όλα σχεδόν τα έξοδα για αγορές αγαθών και λήψη υπηρεσιών, ενώ εξαιρούνται οι πληρωμές

- Ενοικίων,

- Τελών κυκλοφορίας

- οχημάτων (αυτοκινήτων, δίκυκλων)

- Οι αγορές σκαφών, αεροπλάνων και αεροσκαφών

- Οι αγορές κατοικιών, οικοπέδων και λοιπών ακινήτων.

- Οι πληρωμές φόρων

- Οι πληρωμές δόσεων δανείων

- Οι αγορές επενδυτικών προϊόντων (μετοχών, ομολόγων κλπ).

Εξαιρέσεις

Απαλλάσσονται από την υποχρέωση να έχουν εξοφλήσει με «πλαστικό» χρήμα ή άλλα μέσα ηλεκτρονικής πληρωμής τις δαπάνες που κατοχυρώνουν την έκπτωση φόρου των 1.900-2.100 ευρώ που ισοδυναμεί με αφορολόγητο όριο 8.636 – 9.545 ευρώ, οι παρακάτω κατηγορίες φορολογουμένων (εφόσον τα πραγματικά ή τεκμαρτά εισοδήματά τους θα φορολογηθούν με την κλίμακα υπολογισμού του φόρου για τα εισοδήματα από μισθούς και συντάξεις):

- Φορολογούμενοι 70 ετών και άνω, δηλαδή γεννηθέντες έως και την 31η Δεκεμβρίου 1948.

- Άτομα με ποσοστό αναπηρίας 80% και άνω.

- Φορολογούμενοι που βρίσκονται σε δικαστική συμπαράσταση.

- Φορολογικοί κάτοικοι της Ε.Ε. ή του Ε.Ο.Χ., που υποχρεούνται σε υποβολή δήλωσης στην Ελλάδα και φορολογούνται με την κλίμακα από μισθωτή εργασία και συντάξεις, εφόσον τουλάχιστον το 90% του παγκόσμιου εισοδήματός τους αποκτάται στην Ελλάδα ή εφόσον αποδεικνύουν ότι το φορολογητέο εισόδημά τους είναι τόσο χαμηλό ώστε θα δικαιούνταν της μείωσης του φόρου δυνάμει της φορολογικής νομοθεσίας του κράτους της κατοικίας τους.

- Δημόσιοι λειτουργοί και δημόσιοι υπάλληλοι που υπηρετούν στην αλλοδαπή, καθώς και φορολογικοί κάτοικοι Ελλάδας που διαβιούν ή εργάζονται στην αλλοδαπή, με την επιφύλαξη της προηγούμενης παραγράφου.

- Ανήλικοι που υποχρεούνται σε υποβολή δήλωσης φορολογίας εισοδήματος και φορολογούνται με την κλίμακα των μισθωτών και συνταξιούχων.

- Φορολογούμενοι που κατοικούν μόνιμα σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων, σύμφωνα με την τελευταία απογραφή, εκτός αν πρόκειται για τουριστικούς τόπους.

- Οι φορολογούμενοι που δεν έχουν εισόδημα από καμία κατηγορία ή έχουν εισόδημα μόνο από κεφάλαιο (από ακίνητα, τόκους καταθέσεων κ.λπ.) ή και από υπεραξία μεταβίβασης κεφαλαίου και το τεκμαρτό τους εισόδημα δεν υπερβαίνει το ποσό των 9.500 ευρώ. Σ΄αυτούς περιλαμβάνονται χιλιάδες περιστασιακά απασχολούμενοι (φοιτητές, νοικοκυρές κ.λπ.) καθώς και άνεργοι που παρακολουθούν επιδοτούμενα προγράμματα εργασιακής εμπειρίας.

- Οι φορολογούμενοι που είναι εγγεγραμμένοι στο μητρώο ανέργων του ΟΑΕΔ, για τη διαφορά που προκύπτει μεταξύ του τεκμαρτού και του συνολικού εισοδήματός τους, η οποία φορολογείται με την κλίμακα φορολογίας εισοδήματος των μισθωτών και των συνταξιούχων.

- Οι φορολογούμενοι που είναι δικαιούχοι Κοινωνικού Εισοδήματος Αλληλεγγύης (ΚΕΑ), στους οποίους περιλαμβάνονται χιλιάδες άποροι ακόμη και άστεγοι πολίτες.

- Οι υπηρετούντες την υποχρεωτική στρατιωτική τους θητεία.

- Οι φορολογούμενοι που βρίσκονται σε κατάσταση μακροχρόνιας νοσηλείας (πέραν των 6 μηνών).

- Οι φορολογούμενοι οι οποίοι ανήκουν σε μία ή περισσότερες από τις παραπάνω κατηγορίες οφείλουν ωστόσο να καλύψουν τα προαναφερθέντα ποσοστά του ετησίου εισοδήματος (10%-18,75%) με δαπάνες αγοράς και παροχής υπηρεσιών, εξοφληθείσες με μετρητά. Για τον λόγο αυτό οφείλουν να ζητούν, να λαμβάνουν και να διακρατούν τις αποδείξεις των δαπανών αυτών στα σπίτια τους, ώστε να είναι σε θέση να τις προσκομίσουν στις αρμόδιες φορολογικές αρχές σε περίπτωση που τους ζητηθούν για έλεγχο.

|

Οι δαπάνες που πρέπει να καλύπτονται ανάλογα με το ύψος του εισοδήματος |

|

|

ΕΤΗΣΙΟ ΕΙΣΟΔΗΜΑ |

Ελάχιστο ύψος "πλαστικών δαπανών" |

|

1.000 |

100 |

|

2.000 |

200 |

|

3.000 |

300 |

|

4.000 |

400 |

|

5.000 |

500 |

|

6.000 |

600 |

|

7.000 |

700 |

|

8.000 |

800 |

|

9.000 |

900 |

|

10.000 |

1.000 |

|

11.000 |

1.150 |

|

12.000 |

1.300 |

|

13.000 |

1.450 |

|

14.000 |

1.600 |

|

15.000 |

1.750 |

|

16.000 |

1.900 |

|

17.000 |

2.050 |

|

18.000 |

2.200 |

|

19.000 |

2.350 |

|

20.000 |

2.500 |

|

21.000 |

2.650 |

|

22.000 |

2.800 |

|

23.000 |

2.950 |

|

24.000 |

3.100 |

|

25.000 |

3.250 |

|

26.000 |

3.400 |

|

27.000 |

3.550 |

|

28.000 |

3.700 |

|

29.000 |

3.850 |

|

30.000 |

4.000 |

|

31.000 |

4.200 |

|

32.000 |

4.400 |

|

33.000 |

4.600 |

|

34.000 |

4.800 |

|

35.000 |

5.000 |

|

36.000 |

5.200 |

|

37.000 |

5.400 |

|

38.000 |

5.600 |

|

39.000 |

5.800 |

|

40.000 |

6.000 |

|

45.000 |

7.000 |

|

50.000 |

8.000 |

|

55.000 |

9.000 |

|

60.000 |

10.000 |

|

65.000 |

11.000 |

|

70.000 |

12.000 |

|

75.000 |

13.000 |

|

80.000 |

14.000 |

|

85.000 |

15.000 |

|

90.000 |

16.000 |

|

95.000 |

17.000 |

|

100.000 |

18.000 |

|

150.000 |

28.000 |

|

200.000 |

30.000 |