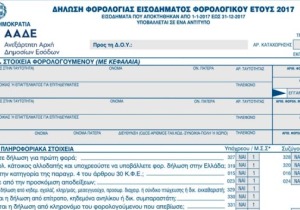

Σε εκτεταμένες διασταυρώσεις των στοιχείων των φορολογικών δηλώσεων προχωρεί η ΑΑΔΕ, μετά την ολοκλήρωση της υποβολής, προκειμένου να εντοπίσει σκόπιμα ή μη λάθη.

Στη συνέχεια θα σταλούν ειδοποιήσεις, σε όσους εντοπιστούν «λάθη» προκειμένου να προσέλθουν στην οικεία ΔΟΥ για τα περαιτέρω, δηλαδή να υποβάλουν διορθωτικές δηλώσεις και να τους επιβληθούν τα αναλογούντα πρόστιμα και προσαυξήσεις.

Βασικός στόχος των διασταυρώσεων είναι οι κωδικοί των οικογενειακών δαπανών 049 – 050, από τους οποίους εξαρτάται η εξασφάλιση του αφορολόγητου ορίου και η έκπτωση φόρου κατά 1.900 έως 2.100 ευρώ. Στους συγκεκριμένους κωδικούς αναγράφονται οι δαπάνες για τις αγορές καταναλωτικών αγαθών με αποδείξεις είτε ηλεκτρονικές είτε χάρτινες.

Στα ηλεκτρονικά έντυπα των φορολογικών δηλώσεων, οι σχετικοί κωδικοί ήταν προσυμπληρωμένοι από το taxisnet, για τις αγορές που πραγματοποιήθηκαν με πλαστικό χρήμα ήτοι με πιστωτικές, με χρεωστικές κάρτες ή μέσω web banking. Όμως, οι κωδικοί ήταν «ανοιχτοί» και μπορούσε ο υπόχρεος να αλλάξει τα ποσά που είχαν αποστείλει οι τράπεζες.

Αυτό έγινε, προκειμένου, την πρώτη χρονιά εφαρμογής του μέτρου της έκπτωσης του φόρου, να αποφευχθούν τα λάθη και να διευκολυνθούν όσοι πλήρωσαν με πιστωτική κάρτα μια αγορά, αλλά η τράπεζα δεν την «πέρασε» στο λογαριασμό τους, καθώς και όσοι πραγματοποίησαν αγορές με χάρτινες αποδείξεις. Δηλαδή, κατ΄ εξαίρεση για φέτος δόθηκε η δυνατότητα να χρησιμοποιηθούν για το «χτίσιμο» του αφορολόγητου και τυχόν δαπάνες, οι οποίες είτε εκ παραδρομής ενώ έγιναν με ηλεκτρονικά μέσα, από λάθος των τραπεζών δεν καταγράφηκαν στη «μερίδα» του φορολογούμενου είτε έγιναν με την παραδοσιακή μέθοδο με μετρητά, αλλά υπάρχει απόδειξη.

Στο πλαίσιο αυτό οι κωδικοί ήταν «ανοιχτοί» και μπορούσε ο φορολογούμενος να συμπληρώσει όποιο ποσό ήθελε, αλλά έχοντας υπόψη πως υπάρχει η πιθανότητα ελέγχου.

Επίσης, κατά τη συμπλήρωση των κωδικών 049-050, όταν κλίκαρε ο υπόχρεος πάνω στα ποσά που είχαν αποστείλει οι τράπεζες, υπήρχε η υποσημείωση ότι «ενδεχομένως στο ποσό των δαπανών, να περιλαμβάνονται και δαπάνες που δεν εντάσσονται στις εκπιπτόμενες δαπάνες, όπως π.χ. η πληρωμή ενοικίου, η αγορά αυτοκινήτου, μοτοσικλέτας, τελών κυκλοφορίας, πληρωμές φόρων, δόσεων δανείων.

Δηλαδή, δεν σημαίνει ότι ολόκληρο το ποσό που εμφανίζεται να έχει πληρωθεί με πλαστικό χρήμα, έγινε με δαπάνες που χτίζουν το αφορολόγητο.

Στο πλαίσιο αυτό, στο στόχαστρο της ΑΑΔΕ μπαίνουν:

- Οι φορολογούμενοι που ανέγραψαν στους κωδικούς 049 – 050 δαπάνες, υψηλότερες, από εκείνες που έχουν αποστείλει στο taxisnet, οι τράπεζες. Σε αυτούς θα τους ζητηθεί να προσκομίσουν τις αποδείξεις, οι οποίες θα δικαιολογούν τα επιπλέον ποσά. Αν δεν τις έχουν διατηρήσει θα τους επιβληθεί πρόστιμο.

- Οι φορολογούμενοι που ανέγραψαν στους κωδικούς, ολόκληρο το ποσό των δαπανών που απέστειλαν οι τράπεζες. Εικάζεται πως στο ποσό αυτό περιλαμβάνονται και δαπάνες, που δεν «χτίζουν» το αφορολόγητο, οπότε, με τον έλεγχο θα αφαιρεθούν.

Πρόστιμο 22% επί της διαφοράς

Σύμφωνα ειδικότερα με τα όσα προβλέπει η ισχύουσα φορολογική νομοθεσία, οι μισθωτοί, συνταξιούχοι και κατά κύριο επάγγελμα αγρότες για να εξασφαλίσουν στις φορολογικές δηλώσεις που υπέβαλαν το 2018 ετήσια έκπτωση φόρου εισοδήματος μέχρι τα επίπεδα των 1.900 – 2.100 ευρώ (ανάλογα με τον αριθμό των παιδιών τους), η οποία αντιστοιχεί σε αφορολόγητο όριο κλιμακούμενο από 8.636 έως 9.545 ευρώ, θα πρέπει να έχουν πραγματοποιήσει από την 1η-1-2017 έως και την 31η-12-2017 δαπάνες εξοφληθείσες με «πλαστικό» ή «ηλεκτρονικό χρήμα» συνολικού ύψους ίσου με ποσοστό:

- 10% του ετησίου εισοδήματός τους, πραγματικού ή τεκμαρτού, εφόσον το εισόδημα αυτό ανέρχεται έως 10.000 ευρώ,

- 10% επί των πρώτων 10.000 ευρώ και 15% επί του υπερβάλλοντος ποσού, εφόσον το ετήσιο – πραγματικό ή τεκμαρτό – ατομικό εισόδημα ανέρχεται σε 10.001 έως και 30.000 ευρώ και

- 10% επί των πρώτων 10.000 ευρώ, 15% επί των επόμενων 20.000 ευρώ και 20% επί του υπερβάλλοντος ποσού, εφόσον το ετήσιο – πραγματικό ή τεκμαρτό - εισόδημα ξεπερνά τις 30.000 ευρώ.

Εάν δεν καλύπτεται το ελάχιστο απαιτούμενο ποσό βάσει των παραπάνω ποσοστών, τότε ο φόρος προσαυξάνεται κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου και του δηλωθέντος ποσού, πολλαπλασιαζόμενης με συντελεστή είκοσι δύο τοις εκατό (22%).

Παράδειγμα, εάν κάποιος έπρεπε να πραγματοποιήσει δαπάνες 5.000 ευρώ, αλλά με τον έλεγχο η εφορία τις προσδιόρισε σε 4.000 ευρώ, τότε θα του επιβληθεί φόρος ύψους 220 ευρώ (1.000€ Χ 22%).

Πρέπει να φυλάσσονται οι αποδείξεις

Οι φορολογούμενοι που θα κληθούν να αποδείξουν το πραγματικό ύψος των δαπανών τους του έτους 2017, θα πρέπει να έχουν υπόψη τους ότι για την απόδειξη της εξόφλησης με ηλεκτρονικά μέσα πληρωμής των δαπανών απόκτησης αγαθών και λήψης υπηρεσιών, χωρίς να απαιτείται η συλλογή αποδείξεων, γίνεται δεκτό κάθε πρόσφορο μέσο όπως:

- Κατάσταση κίνησης τραπεζικού λογαριασμού (bank statement)

- Αντίγραφο κίνησης τραπεζικού λογαριασμού

- Αναλυτική εικόνα καρτών

- Αποδεικτικά κατάθεσης ή εξόφλησης

- Αντίγραφο τερματικού μηχανήματος (POS)

Τα δικαιολογητικά δεν προσκομίζονται στην Εφορία αλλά πρέπει να φυλάσσονται για 5 χρόνια από τους υπόχρεους.