Ανεβαίνει ο πήχυς για το ποσό της αύξησης μετοχικού κεφαλαίου της Τρ. Πειραιώς, η οποία εκτιμάται ότι θα επιφέρει σημαντικές αλλαγές στη μετοχική σύνθεση της τράπεζας και μπορεί να οδηγήσει στη συγκρότηση ενός νέου γκρουπ συνεργαζόμενων μεγαλομετόχων που θα αναλάβουν ουσιαστικά τον έλεγχο. Παράλληλα η αγορά αναμένει με ενδιαφέρον τις τελικές αποφάσεις για τους όρους της ΑΜΚ – τιμή διάθεσης και τρόπος κατανομής νέων μετοχών, προνομιακή μεταχείριση υφιστάμενων μετόχων στην κατανομή, επιλογή ξένων επενδυτών με “ποιοτικά” κριτήρια κλπ. Οι αποφάσεις θα ληφθούν στη σημερινή συνεδρίαση του ΔΣ.

Λαμβάνοντας υπόψη το μεγάλο ενδιαφέρον που εκδηλώνεται από διεθνή επενδυτικά χαρτοφυλάκια, η διοίκηση της Τρ. Πειραιώς.και οι σύμβουλοι της προσανατολίζονται σε ΑΜΚ μεγαλύτερη του 1 δισ. ευρώ που ήταν ο αρχικός σχεδιασμός, προκειμένου να αξιοποιηθεί η δυνατότητα περαιτέρω ενίσχυσης της κεφαλαιακής βάσης της τράπεζας.

Σύμφωνα με πληροφορίες, στη σημερινή συνεδρίαση θα ληφθεί απόφαση για ΑΜΚ της τάξεως του 1,2 με 1,3 δισ. ευρώ. Ο αριθμός των νέων μετοχών δεν θα αποκλίνει σημαντικά από τον αρχικό σχεδιασμό, καθώς θα αναπροσαρμοσθεί το εύρος τιμών διάθεσης και η τελική τιμή αναμένεται ότι θα είναι ελαφρώς υψηλότερη απ' ό,τι υπολογιζόταν μέχρι τώρα.

Τα δικαιώματα νυν μετόχων

Το “φλέγον” ζήτημα για την αγορά – και για την αντιπολίτευση, που έχει επικρίνει σφοδρότατα τις διοικήσεις του ΤΧΣ και της Τρ. Πειραιώς, η κατάργηση του δικαιώματος προτίμησης των υφιστάμενων μετόχων, θα αντιμετωπιστεί μέσω της δημόσιας εγγραφής:

Οπως έχει προαναγγελθεί, θα δοθεί η δυνατότητα στους υφιστάμενους εγχώριους μετόχους να πάρουν όσες νέες μετοχές θα τους αναλογούσαν αν ίσχυε το δικαίωμα προτίμησης. Υπολογίζεται ότι οι μικρομέτοχοι και διάφορα εγχώρια επενδυτικά χαρτοφυλάκια θα καλύψουν συνολικά 10%-12% της ΑΜΚ.

Το ΤΧΣ, που έχει τώρα περίπου 61,2%, θα συμμετάσχει στην ΑΜΚ με 230-280 εκατ. ευρώ, ώστε μετά την ολοκλήρωση της να κατέχει 26,4%, δηλαδή το ποσοστό που κατείχε πριν από τη μετατροπή των ομολόγων Cocos σε μετοχές. Σύμφωνα με πληροφορίες, η απόφαση αυτή έχει ληφθεί σε κυβερνητικό επίπεδο και υιοθετήθηκε από τη διοίκηση του ΤΧΣ.

Το νέο μπλοκ μεγαλομετόχων-επενδυτών

Στοιχείο καθοριστικής σημασίας για τη διαμόρφωση μετοχικών συσχετισμών και του μελλοντικού ιδιοκτησιακού σχήματος της τράπεζας θα είναι τα κριτήρια που θα υιοθετηθούν όσον αφορά την κατανομή των μετοχών που θα διατεθούν στο εξωτερικό με διαδικασία book building.

Σύμφωνα με πληροφορίες, η κατανομή πρόκειται να γίνει κατά τρόπο που θα διευκολύνει τη συγκρότηση ισχυρού μετοχικού σχήματος που θα μπορεί να αανλάβει τον έλεγχο της τράπεζας – να υπάρχει δηλαδή μία ομάδα μεγαλομετόχων που θα συγκεντρώνει τουλάχιστον ποσοστό καταστατικής μειοψηφίας (33,4%).

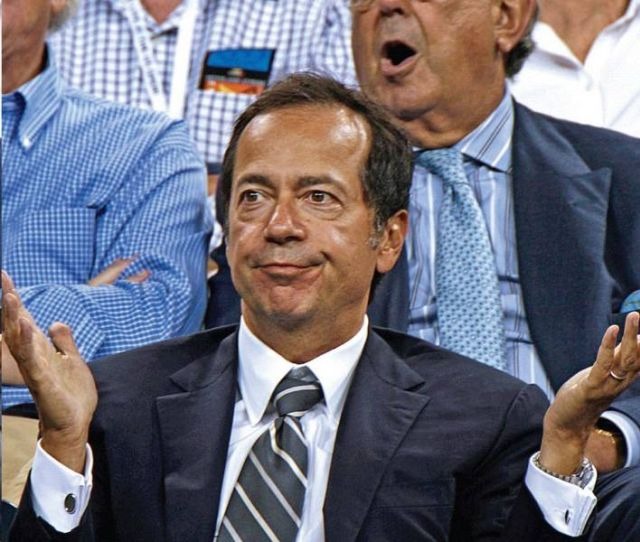

Στο σχήμα αυτό μπορεί να συμμετέχουν χαρτοφυλάκια του John Paulson (που κατέχει τώρα άμεσα 4,6% και ελέγχει συνολικά περίπου 8%), ο Ελληνοελβετός Αριστοτέλης Μυστακίδης, το αμερικανικό fund Bienville Capital και άλλα επενδυτικά χαρτοφυλάκια συνδεόμενα με διεθνείς ομίλους του χρηματοοικονομικού και τραπεζικού τομέα.

Οι τελικές επιλογές και η σύνθεση του ηγετικού σχήματος μπορεί να επηρεάσουν τις γενικότερες εξελίξεις στο ελληνικό χρηματοπιστωτικό συστημα. Θα αποτελέσουν λοιπόν αντικείμενο ιδιαίτερου ενδιαφέροντος από την πλευρά της ΤτΕ.

Η τιμή διάθεσης νέων μετοχών

Για τη χρηματιστηριακή αγορά, δύο ενδιαφέροντα ζητήματα για τα οποία αναμένονται αποσαφηνίσεις, είναι η τιμή διάθεσης των νέων μετοχών ποιοί θα θεωρηθούν “παλαιοί” μέτοχοι, ώστε να έχουν “προνομιακή μεταχείριση” στην κατανομή των μετοχών της δημόσιας εγγραφής.

Οσον αφορά την τιμή διάθεσης, συγκλίνουσες πληροφορίες από τραπεζικούς παράγοντες και εκτιμήσεις αναλυτών, οδηγούν στην πρόβλεψη ότι το εύρος τιμών διάθεσης θα είναι 1,08-1,22 ευρώ. Η τελική τιμή διάθεσης εκτιμάται ότι θα διαμορφωθεί στα 1,12 με 1,15 ευρώ.

Θα είναι δηλαδή πολύ χαμηλότερη από την προσαρμοσμένη (μετά το reverse split) ενσώματη καθαρή αξία της μετοχής και την χρηματιστηριακή τιμή της. Επισημαίνεται ότι η προσαρμοσμένη χρηματιστηριακή τιμή (μετά την μετατροπή 16,5 μετοχών σε μία νέα) διαμορφώνεται σε 4,78 ευρώ. Από αυτήν την τιμή θα ξεκινήσει η διαπραγμάτευση της μετοχής τη Δευτέρα στο ΧΑ.

Ως προς το ποιοί θα θεωρηθούν “παλιοί” μέτοχοι για να πάρουν κατά προτεραιότητα μετοχές από την ΑΜΚ, θα αποφασίσει του ΔΣ της Τρ. Πειραιώς.