Μια «χρυσή» πενταετία έχει μπροστά του ο κατασκευαστικός κλάδος, καθώς τα δισεκατομμύρια επιχορηγήσεων και δανείων από το Ταμείο Ανάκαμψης εκτιμάται ότι μπορούν να διπλασιάσουν ως το 2026 τον τζίρο των εταιρειών του κλάδου, που πέρασε δια πυρός και σιδήρου στα χρόνια της μεγάλης οικονομικής κρίσης. Ωστόσο, αναγκαίο «καύσιμο» για αυτή την πορεία θα είναι ο δανεισμός, καθώς, όπως εκτιμά το ΙΟΒΕ, οι εταιρείες του κλάδου θα χρειασθεί να αντλήσουν από το τραπεζικό σύστημα έως και 3 δισ. ευρώ για να μπορέσουν να ανταποκριθούν στις ανάγκες των έργων.

Σύμφωνα με τη σχετική μελέτη του ΙΟΒΕ που δόθηκε χθες στη δημοσιότητα («Προοπτικές ανάπτυξης και ανάγκες χρηματοδότησης του τομέα των Κατασκευών»), οι πόροι από το Ταμείο Ανάκαμψης -επιδοτήσεις και δάνεια- μπορούν να αποτελέσουν τον καταλύτη για την ισχυρή ανάκαμψη του κατασκευαστικού κλάδου τα επόμενα χρόνια, ύστερα από μια μακρά περίοδο συρρίκνωσης των εργασιών του. Ειδικότερα,

- Αναλύοντας τις δράσεις του Εθνικού Σχεδίου Ανάκαμψης και Ανθεκτικότητας (ΕΣΑΑ), εκτιμάται ότι επιχορηγήσεις ύψους €7,96 δισεκ. θα κατευθυνθούν σε έργα που έχουν άμεση σχέση με τις Κατασκευές, κινητοποιώντας συνολικούς πόρους ύψους €13,3 δισεκ.

- Τα κατασκευαστικά έργα που θα στηριχθούν με επιχορηγήσεις από το Ταμείο Ανάκαμψης αφορούν κυρίως τους τομείς της Ενέργειας (€4,6 δισ.), των Μεταφορών (€4,1 δισ.) και του Περιβάλλοντος (€2,9 δισ.). Μαζί με τους πόρους από τα δάνεια του Ταμείου Ανάκαμψης (και τους κινητοποιούμενους από τα δάνεια πόρους χρηματοδότησης) εκτιμάται ότι για έργα με άμεση σχέση με τις Κατασκευές θα μπορούσαν να κινητοποιηθούν την περίοδο 2022-2026 συνολικά €27 δισεκ. (επιχορηγήσεις €13,3 δισεκ. και δάνεια €13,7 δισεκ.).

- Η ανάπτυξη των Κατασκευών θα ενισχύσει σημαντικά τα μεγέθη των επιχειρήσεων του τομέα τα επόμενα χρόνια. Συνολικά ο κύκλος εργασιών του τομέα θα διπλασιαστεί την περίοδο 2021-2026, φτάνοντας τα €19,8 δισεκ. το 2026, εφόσον απορροφηθεί το σύνολο των πόρων του Ταμείου Ανάκαμψης (επιχορηγήσεις και δάνεια).

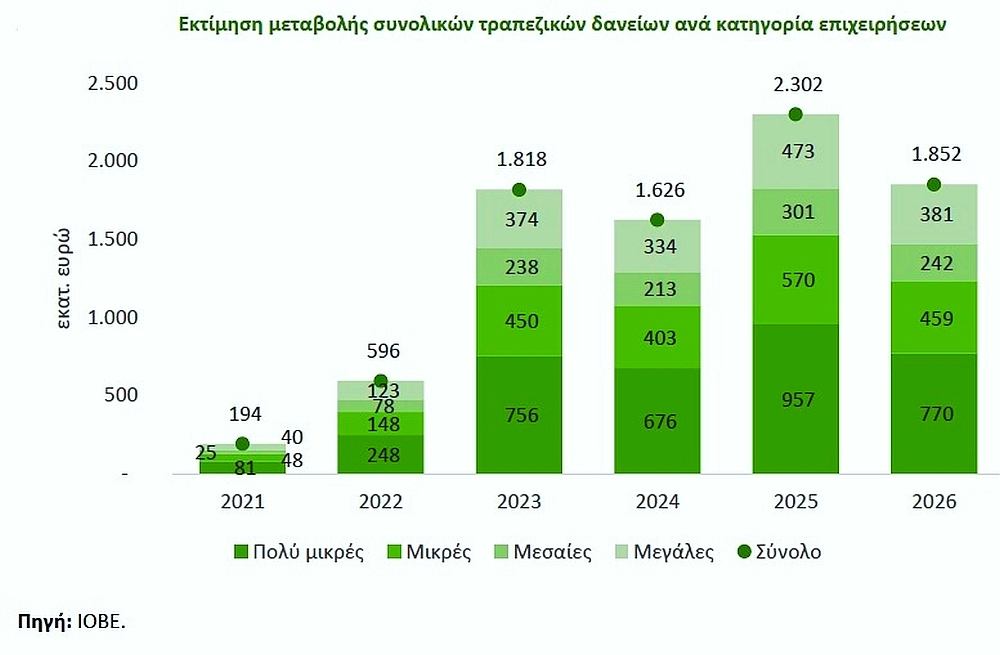

Όμως, αυτή η ανάπτυξη εργασιών θα εκτινάξει στα ύψη και τις ανάγκες χρηματοδότησης των εταιρειών του τομέα. Όπως φαίνεται στο γράφημα, το 2023, καθώς τα νέα έργα θα εισέρχονται στο στάδιο της υλοποίησης, οι εταιρείες θα πρέπει να εξασφαλίσουν τριπλάσια δάνεια (από περίπου 600 εκατ. θα πρέπει να αυξηθούν στα 1,8 δισ.), ενώ και τα επόμενο χρόνια οι χρηματοδοτήσεις θα πρέπει να διατηρηθούν σε εξαιρετικά υψηλά επίπεδα, με αποκορύφωμα το 2025, ένα χρόνο πριν τη λήξη των προγραμμάτων του Ταμείου Ανάκαμψης, όταν θα απαιτηθούν δάνεια 2,3 δισ. Αξίζει να σημειωθεί, μάλιστα, ότι τα περισσότερα δάνεια θα χρειασθεί να τα λάβουν οι πολύ μικρές και μικρές επιχειρήσεις.

Ειδικότερα, όπως τονίζεται στη μελέτη του ΙΟΒΕ, η ανάπτυξη των δημόσιων και ιδιωτικών κατασκευαστικών έργων, η συμμετοχή σε δημόσια έργα και ο εκσυγχρονισμός του παραγωγικού δυναμικού του κλάδου θα απαιτήσουν σημαντικά αυξημένους πόρους χρηματοδότησης από το χρηματοπιστωτικό σύστημα, τόσο σε κεφάλαια κίνησης όσο και σε μεσοπρόθεσμα και μακροπρόθεσμα δανειακά κεφάλαια.

Με βάση τα αποτελέσματα των οικονομετρικών εκτιμήσεων και την προσδοκώμενη εξέλιξη της κατασκευαστικής δραστηριότητας, εκτιμάται ότι οι καθαρές ροές δανείων με διάρκεια έως 1 έτος (κεφάλαια κίνησης) στις Κατασκευές θα μπορούσαν να κυμανθούν την περίοδο 2022-2026 από €363-€546 εκατ.

Αντίστοιχα, οι καθαρές ροές δανείων με διάρκεια μεγαλύτερη από 1 έτος εκτιμάται ότι θα μπορούσαν να κυμανθούν την ίδια περίοδο από €1,04 - €1,44 δισεκ.

Οι καθαρές ροές δανείων με διάρκεια έως 1 έτος στις δραστηριότητες Αρχιτεκτόνων και Μηχανικών εκτιμάται ότι θα μπορούσαν να κυμανθούν από €46-€124 εκατ., ενώ με διάρκεια μεγαλύτερη από 1 έτος από €99 - €212 εκατ.

Συνολικά, εκτιμάται ότι οι ετήσιες ακαθάριστες ροές δανείων στον τομέα των Κατασκευών θα μπορούσαν να κυμανθούν από €2,0- €3,0 δισεκ. την περίοδο 2022-2026. Οι ακαθάριστες ροές βραχυπρόθεσμων δανείων εκτιμάται ότι θα μπορούσαν να κυμανθούν από €250 εκατ. έως €900 εκατ. Η πλειονότητα των δανείων θα είναι μακροπρόθεσμα δάνεια με διάρκεια μεγαλύτερη από ένα έτος, με τις ακαθάριστες ροές τους να κυμαίνονται από €1,7 έως €2,2 δισεκ.

Ο συνολικός τραπεζικός δανεισμός των επιχειρήσεων του τομέα την περίοδο 2022-2026 θα αυξηθεί συγκριτικά με το επίπεδο του 2020 κατά €596 εκατ. έως €2,3 δισεκ.

Για τις πολύ μικρές επιχειρήσεις, η αύξηση του συνολικού τραπεζικού δανεισμού εκτιμάται ότι θα κυμανθεί από €248 εκατ. έως €957 εκατ., που αντιπροσωπεύει το 42% της συνολικής αύξησης. Οι μικρές επιχειρήσεις συγκεντρώνουν το 25%, οι μεσαίες το 13% και οι μεγάλες το 21% της συνολικής αύξησης του καθαρού τραπεζικού δανεισμού.

Οι δυσκολίες στη χρηματοδότηση των επιχειρήσεων

Όπως σημειώνει το ΙΟΒΕ, οι επιχειρήσεις του τομέα θα χρειασθεί να υποστηριχθούν με χρηματοδοτικά εργαλεία για να βρουν πρόσβαση στον δανεισμό. Οι δυσκολίες στη χρηματοδότηση και το υψηλότερο (συγκριτικά με άλλες χώρες της Ευρωζώνης) κόστος δανεισμού των τεχνικών επιχειρήσεων και επαγγελματιών παραμένουν εμπόδια, τονίζει το ΙΟΒΕ. Συγχρόνως, το χρηματοδοτικό κενό στην Ελλάδα είναι σταθερά υψηλότερο έναντι του ευρωπαϊκού μέσου όρου. Οι δυσκολίες στη χρηματοδότηση και το υψηλό χρηματοδοτικό κενό μπορεί να αμβλυνθούν με τη χρήση διάφορων χρηματοδοτικών εργαλείων (π.χ. εγγυητικά κεφάλαια, επιδότηση επιτοκίου, κ.ά.), ώστε να υλοποιηθούν απρόσκοπτα οι δημόσιες και ιδιωτικές επενδύσεις σε κατασκευαστικά έργα τα επόμενα χρόνια.

Για τον κλάδο των Κατασκευών η πιστωτική επέκταση ήταν ισχυρή μέχρι και το 2008. Οι καθαρές ροές δανείων προς τις Κατασκευές και τις δραστηριότητες Αρχιτεκτόνων και Μηχανικών υποχώρησαν σημαντικά μετά το 2008, παρουσιάζοντας μέχρι το 2020 στασιμότητα κατά μέσο.

Η στασιμότητα των καθαρών ροών τραπεζικής χρηματοδότησης στη διάρκεια της οικονομικής κρίσης, στον τομέα των Κατασκευών αλλά και συνολικά στην ελληνική οικονομία, υποδεικνύει την υποχρηματοδότηση των ΜμΕ και αφορά όχι μόνο τις ανάγκες τους σε κεφάλαια κίνησης αλλά και στις επενδυτικές τους ανάγκες. Ως εκ τούτου, η οικονομική κρίση και η αδυναμία πρόσβασης σε δανειακά κεφάλαια δημιούργησαν ένα χρηματοδοτικό κενό, το μέγεθος του οποίου προκύπτει από τη διάσταση που υπάρχει μεταξύ προσφοράς και ζήτησης κεφαλαίων από τις ΜμΕ.