Η δημιουργία νέων Μη Εξυπηρετούμενων Ανοιγμάτων –ΜΕΑ, NPEs) από στεγαστικά δάνεια είναι το στοιχείο προβληματίζει τις τράπεζες στην προσπάθεια αντιμετώπισης του προβλήματος των κόκκινων δανείων. Το πλέον ανησυζητικό είναι ότι «ξανακοκκινίζουν» δάνεια που είχαν μπει σε ρύθμιση.

Η προσπάθεια των τραπεζών έχει αποδώσει φέτος αντιφατικά αποτελέσματα, καθώς στο πρώτο τρίμηνο υπερκαλύφθηκε ο στόχος μείωσης των NPEs, αλλά δεν επετεύχθη ο στόχος για τα μη εξυπηρετούμενα δάνεια (NPLs). Η μείωση των κόκκινων δανείων οφείλεται μάλιστα κατά κύριο λόγο σε διαγραφές και όχι σε εισπράξεις ή διακανονισμούς.

Όπως προκύπτει από την έκθεση της Τράπεζας της Ελλάδος, στο τέλος Μαρτίου τα NPEs ήταν 103,9 δισ. ευρώ, περίπου 1,4 δισεκ. ευρώ χαμηλότερα από το στόχο. Όμως, τα «Μη Εξυπηρεστούμενα Δάνεια» (NPLs) έφτασαν τα 75,2 δισ. ευρώ και ήταν περίπου 0,5 δισ. ευρώ υψηλότερα από το στόχο.

Διαγραφές επιχειρηματικών και καταναλωτικών

Σε αντίθεση με την τάση που παρατηρήθηκε τα προηγούμενα τρίμηνα, μεγάλος αριθμός NPEs προστέθηκε στο στεγαστικό χαρτοφυλάκιο των τραπεζών. Στο συγκεκριμένο χαρτοφυλάκιο σημειώνει η ΤτΕ, «παρατηρείται ότι το 1/3 των υπολοίπων των NPEs αφορά πιστούχους που έχουν κάνει αίτηση για υπαγωγή σε καθεστώς νομικής προστασίας. Η μείωση των NPEs που προήλθε από εισπράξεις, ρευστοποιήσεις και πωλήσεις ήταν περιορισμένη. Κυριότερο παράγοντα μείωσης αποτέλεσαν οι διαγραφές, ιδιαίτερα στο επιχειρηματικό και το καταναλωτικό χαρτοφυλάκιο».

Η απόδοση σε σχέση με τους στόχους που είχαν τεθεί για τα τρία κυριότερα χαρτοφυλάκια (στεγαστικό, καταναλωτικό, επιχειρηματικό) διαφέρει. Μεγαλύτερες αποκλίσεις παρατηρούνται στο στεγαστικό χαρτοφυλάκιο, ενώ σχετικά καλύτερη εικόνα εμφανίζει το επιχειρηματικό χαρτοφυλάκιο:

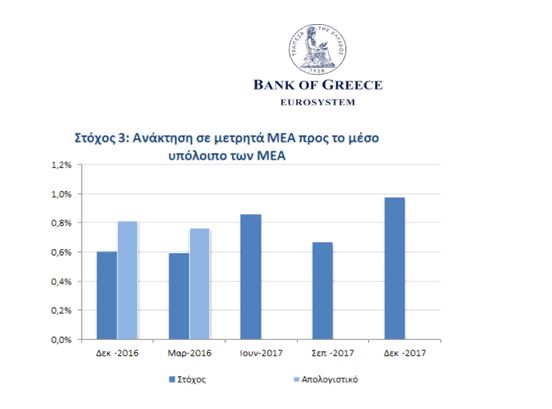

Το πρώτο τρίμηνο του 2017, οι εισπράξεις από NPEs προς το υπόλοιπο των NPEs ξεπέρασαν το στόχο που είχε τεθεί (0,7% συγκριτικά με 0,6%). Οι υψηλότερες επιδόσεις σχετίζονται κυρίως με τις αυξημένες εισπράξεις στο επιχειρηματικό χαρτοφυλάκιο. Οι επιδόσεις για τους υπόλοιπους στόχους, με βάση τα στοιχεία του Μαρτίου του 2017, ήταν χειρότερες σε σχέση με αυτούς που είχαν τεθεί για την περίοδο.

Στο πρώτο τρίμηνο του 2017 τα μη εξυπηρετούμενα ανοίγματα (ΜΕΑ) μειώθηκαν κατά 1,1% συγκριτικά με το τέλος του Δεκεμβρίου 2016, αγγίζοντας τα 105,1 δισεκ. ευρώ. Σε ετήσια βάση (σε σχέση με το Μάρτιο του 2016, όπου τα ΜΕΑ έφθασαν στο υψηλότερο επίπεδο), παρατηρείται μείωση κατά 3,3% ή 3,5 δισεκ. ευρώ.

Παρά την ακόμη ισχυρή ροή νέων ΜΕΑ, ειδικότερα για τους πρώτους δύο μήνες του έτους, οι τράπεζες κατάφεραν να τα μειώσουν περαιτέρω, κυρίως λόγω των εκτεταμένων διαγραφών δανείων που ανήλθαν σε €1,3 δισεκ. για το πρώτο τρίμηνο.

Ο τριμηνιαίος δείκτης αθέτησης (default rate) παρουσίασε περαιτέρω επιβράδυνση, παραμένοντας όμως σε επίπεδα άνω του 2% και υψηλότερος από το ρυθμό αποκατάστασης της τακτικής εξυπηρέτησης δανείων (cure rate). Η διαφορά ανάμεσα στο ρυθμό αθέτησης και στο ρυθμό αποκατάστασης είναι υψηλότερη στο επιχειρηματικό και το καταναλωτικό χαρτοφυλάκιο.

Εντούτοις, σε αντίθεση με την τάση που παρατηρήθηκε στα προηγούμενα τρίμηνα, οι τράπεζες ανέφεραν σημαντικές εισροές νέων ΜΕΑ στο στεγαστικό τους χαρτοφυλάκιο. Στο συγκεκριμένο χαρτοφυλάκιο παρατηρείται ότι το 1/3 των υπολοίπων των ΜΕΑ αφορά πιστούχους που έχουν κάνει αίτηση υπαγωγής σε καθεστώς νομικής προστασίας.

Η μείωση των ΜΕΑ που προήλθε από εισπράξεις, ρευστοποιήσεις και πωλήσεις ήταν περιορισμένη. Όπως προαναφέρθηκε, τον κυριότερο παράγοντα μείωσης αποτέλεσαν οι διαγραφές, ιδιαίτερα στο επιχειρηματικό και το καταναλωτικό χαρτοφυλάκιο.

Μεγάλες επισφάλειες σε δάνεια προς ΜμΕ

Ο δείκτης ΜΕΑ (Μη Εξυπηρετούμενων Ανοιγμάτων) παραμένει υψηλός στα περισσότερα χαρτοφυλάκια. Στο τέλος του Μαρτίου του 2017, ο δείκτης ΜΕΑ άγγιζε το 42,2% για το στεγαστικό, το 54,2% για το καταναλωτικό και το 45% για το επιχειρηματικό χαρτοφυλάκιο. Συγκεκριμένα, στο επιχειρηματικό χαρτοφυλάκιο παρατηρείται ιδιαίτερα χαμηλή ποιότητα στο χαρτοφυλάκιο των ελεύθερων επαγγελματιών και πολύ μικρών επιχειρήσεων (δείκτης ΜΕΑ: 68,3%), καθώς και στο χαρτοφυλάκιο των Μικρών και Μεσαίων Επιχειρήσεων (ΜΜΕ - δείκτης ΜΕΑ: 60,7%). Σε αντιδιαστολή με τα παραπάνω, καλύτερες επιδόσεις παρατηρούνται στο χαρτοφυλάκιο των μεγάλων επιχειρήσεων (δείκτης ΜΕΑ: 25,9%) και στα ναυτιλιακά δάνεια (δείκτης ΜΕΑ: 35,4%).

Η κάλυψη από προβλέψεις σε επίπεδο συστήματος έχει μειωθεί οριακά, αγγίζοντας το 49,1% το Μάρτιο του 2017, από 49,7% το Δεκέμβριο του 2016. Εφόσον συμπεριληφθεί στις προβλέψεις και η αξία των εξασφαλίσεων (με ανώτατη αξία το υπόλοιπο του δανείου προ προβλέψεων απομείωσης), η κάλυψη των ΜΕΑ που επιτυγχάνεται είναι πλήρης.

Β. Επιχειρησιακοί Στόχοι Πιστωτικών Ιδρυμάτων

Το Σεπτέμβριο του 2016, οι ελληνικές εμπορικές και συνεταιριστικές τράπεζες υπέβαλαν τους επιχειρησιακούς τους στόχους για τα ΜΕΑ, βάσει των δικών τους μακροοικονομικών παραδοχών και στρατηγικών διαχείρισης.

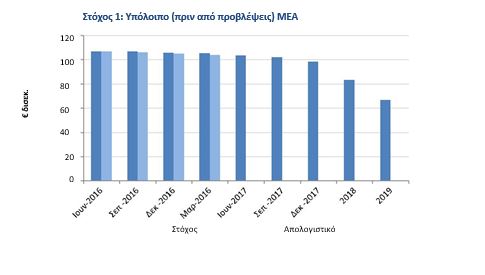

Ο παρακάτω πίνακας παρουσιάζει συνοπτικά τους βασικότερους στόχους και δείκτες απόδοσης για το σύνολο του δανειακού χαρτοφυλακίου, για την περίοδο Ιουνίου 2016 – Δεκεμβρίου 2019 (ποσά σε δισεκ. ευρώ):

Όπως απεικονίζεται στον πιο πάνω πίνακα, το αρχικό υπόλοιπο των ΜΕΑ (Ιούνιος 2016) για το σύνολο των ελληνικών εμπορικών και συνεταιριστικών τραπεζών αγγίζει τα 106,9 δισεκ. ευρώ (σημειώνεται ότι στα αναφερόμενα ανοίγματα δεν περιλαμβάνονται εκτός ισολογισμού στοιχεία ύψους 1,5 δισεκ. ευρώ περίπου). Οι τράπεζες έθεσαν ως στόχο τη μείωση του υπολοίπου των ΜΕΑ κατά 38% για την περίοδο Ιουνίου 2016 – Δεκεμβρίου 2019, διαμορφώνοντας το αναμενόμενο υπόλοιπο των ΜΕΑ στα 66,7 δισεκ. ευρώ στο τέλος του 2019.

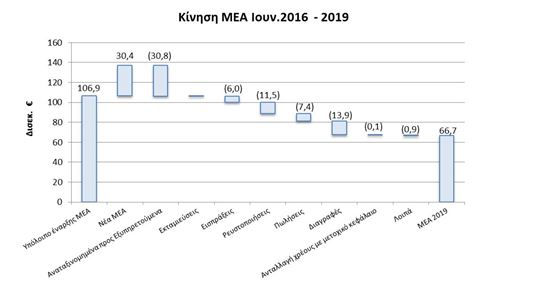

Σύμφωνα με τις εκτιμήσεις των τραπεζών, το μεγαλύτερο ποσοστό της μείωσης θα επιτευχθεί κατά τα δύο τελευταία έτη, το 2018 και το 2019. Η μείωση εκτιμάται ότι θα προέλθει κυρίως από τις επιτυχείς ρυθμίσεις δανείων (δηλαδή την αποκατάσταση της τακτικής εξυπηρέτησης δανείων που βρίσκονται επί του παρόντος σε καθυστέρηση), από διαγραφές δανείων, καθώς και, σε μικρότερο βαθμό, από ρευστοποιήσεις εξασφαλίσεων, εισπράξεις και μεταβιβάσεις δανείων. Αντίθετα, αρνητική συμβολή στην περαιτέρω μείωση των υπολοίπων MEA εκτιμάται ότι θα έχει η συσσώρευση νέων MEA, η οποία αναμένεται τουλάχιστον μέχρι το τέλος του 2017. Με βάση τα ανωτέρω, εκτιμάται ότι στο τέλος του 2019 ο δείκτης ΜΕΑ θα υποχωρήσει στο 33,9%.

Αναλυτικά οι παράγοντες μείωσης του υπολοίπου των ΜΕΑ απεικονίζονται παρακάτω:

Κατά την ίδια περίοδο, τα δάνεια σε καθυστέρηση άνω των 90 ημερών (Μη Εξυπηρετούμενα Δάνεια - ΜΕΔ) αναμένεται να μειωθούν κατά 49%, από 78,3 δισεκ. ευρώ τον Ιούνιο του 2016 σε 40,2 δισεκ. ευρώ το 2019. Ο σχετικός δείκτης ΜΕΔ αναμένεται να μειωθεί από 37% σε 20% την ίδια χρονική περίοδο. Η μεγαλύτερη μείωση του υπολοίπου, καθώς και του δείκτη ΜΕΔ, συγκριτικά με τα αντίστοιχα μεγέθη των ΜΕΑ σχετίζεται κυρίως με την ελάχιστη περίοδο ενός έτους σε καθεστώς επιτήρησης, που απαιτείται από τις κατευθυντήριες οδηγίες της Ευρωπαϊκής Αρχής Τραπεζών, ώστε να αναταξινομηθούν ρυθμισμένα δάνεια από τα ΜΕΑ προς τα εξυπηρετούμενα.

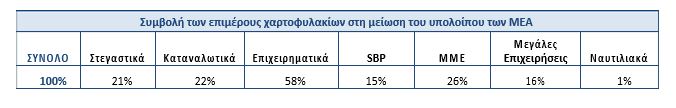

Επιπρόσθετα, ο πίνακας που ακολουθεί συνοψίζει τη συμβολή των επιμέρους χαρτοφυλακίων στη μείωση του υπολοίπου των ΜΕΑ για την περίοδο Ιουνίου 2016 – Δεκεμβρίου 2019: