Την πρωτιά στο... ξεφόρτωμα κόκκινων δανείων με τιτλοποιήσεις είχαν το 2021 οι ελληνικές τράπεζες, όπως επισημαίνει σε ειδική ανάλυση η διεθνής δικηγορική εταιρεία White & Chase LLP, που τονίζει ότι οι τιτλοποιήσεις στην Ελλάδα επιταχύνθηκαν δραστικά χάρη στο σχέδιο «Ηρακλής» για την παροχή κρατικών εγγυήσεων. Σε όλη την Ευρώπη, σύμφωνα με τα στοιχεία που παρουσιάζονται στην ανάλυση, δύο ελληνικές τράπεζες, η Alpha Bank και η Τρ. Πειραιώς, είχαν το 2021 τα deal τιτλοποιήσεων με τη μεγαλύτερη αξία.

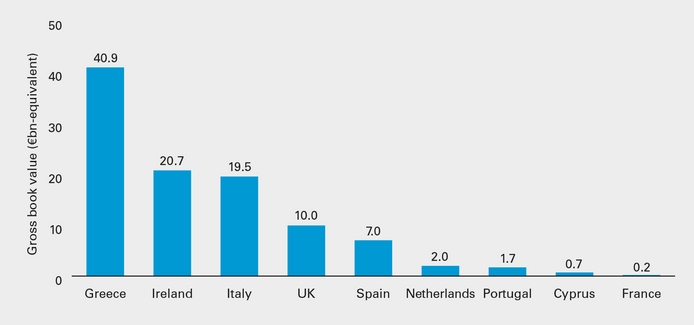

Ειδικότερα, στοιχεία της Debtwire ABS Europe δείχνουν ότι το 2021 ήταν η «χρυσή χρονιά» των ελληνικών τιτλοποιήσεων, καθώς ωρίμασαν τα σχέδια που εντάχθηκαν στο σχέδιο «Ηρακλής», με αποτέλεσμα η συνολική αξία των συναλλαγών στην Ελλάδα να εκτιναχθεί στα 40,9 δισ. ευρώ, ποσό περίπου διπλάσιο από το αντίστοιχο για την Ιρλανδία (20,7 δισ.) και την Ιταλία (19,5 δισ.).

Η αξία των τιτλοποιήσεων στις οικονομίες της ευρωζώνης το 2021

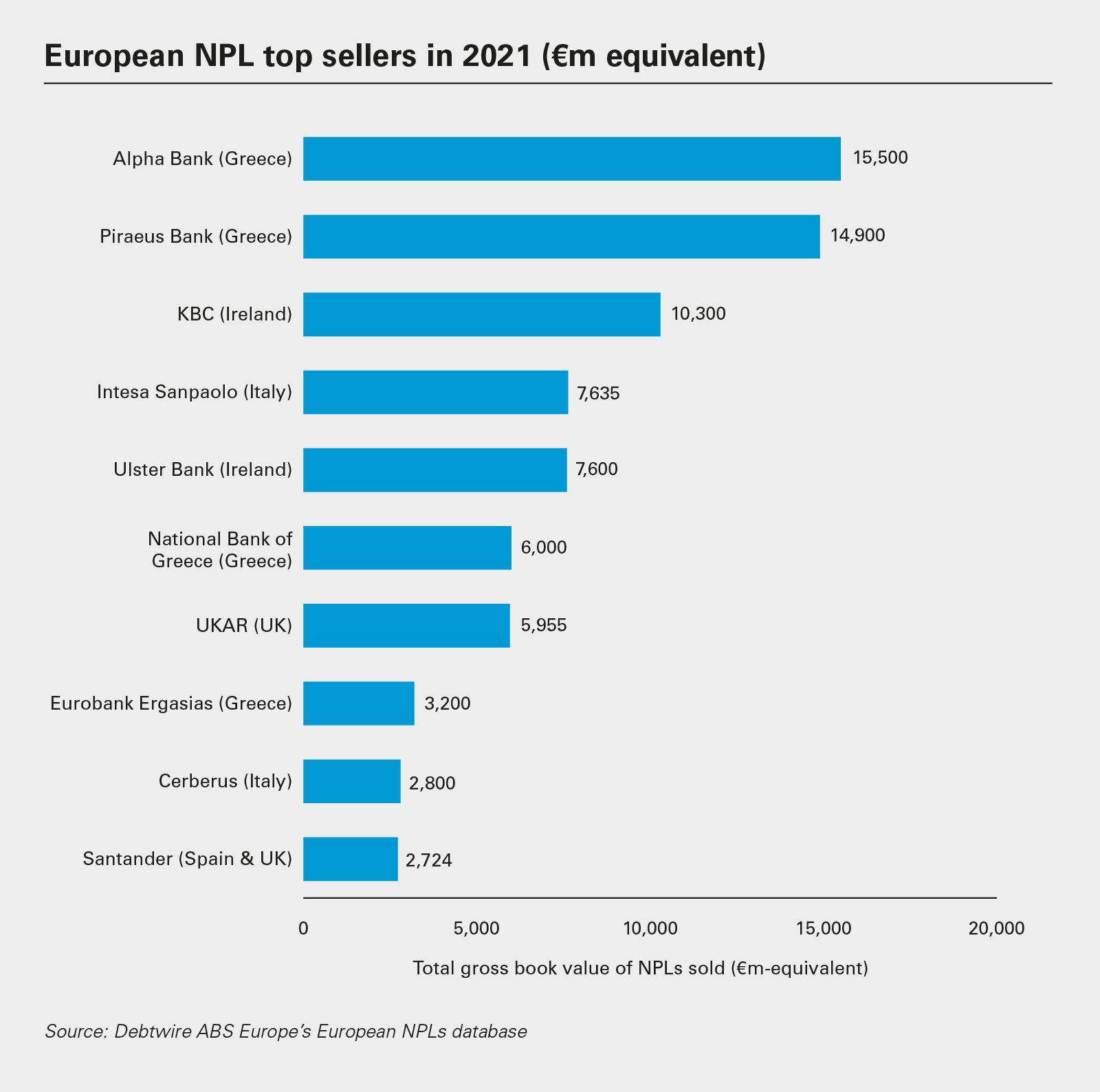

Δύο ελληνικές τράπεζες ήταν κορυφαίες σε αξία συναλλαγών στις τιτλοποιήσεις της Ευρωζώνης: Η Alpha, με συναλλαγές αξίας 15,5 δισ. ευρώ, και η Τρ. Πειραιώς με 14,9 δισ. ευρώ. Χαμηλότερα στην κατάταξη βρίσκονται η Εθνική (6 δισ.) και η Eurobank (3,2 δισ.)

Όπως σημειώνει ο οίκος White & Chase, που έχει πρωταγωνιστικό ρόλο στην παροχή νομικών υπηρεσιών για τιτλοποιήσεις και στην Ευρώπη, ο τραπεζικός τομέας της Ελλάδας συνεχίζει να κάνει βήματα προς την κανονικότητα, ενισχυμένος από το κυβερνητικό σχέδιο προστασίας περιουσιακών στοιχείων (HAPS), «Ηρακλής», το οποίο διαμορφώθηκε με βάση το ιταλικό πρόγραμμα GACS. Μέσω του HAPS, το κράτος εγγυάται τιτλοποιημένα ομόλογα υψηλής εξοφλητικής προτεραιότητας, ενώ οι επενδυτές αγοράζουν ομόλογα ενδιάμεσης και χαμηλής εξοφλητικής προτεραιότητας.

Η επιτυχία του προγράμματος HAPS είχε ως αποτέλεσμα το ποσοστό των δανείων των ελληνικών τραπεζών που ταξινομούνται ως Μη Εξυπηρετούμενα Δάνεια να μειωθεί από το υψηλό του 50% το 2016 στο 25,5% στις αρχές του 2021 και μόλις στο 7% στο τέλος του έτους.

Συνολικά, οι ελληνικές τράπεζες έχασαν ΜΕΔ περίπου 41 δισ. ευρώ πέρυσι. Από τις συμφωνίες που συνέβαλαν σε αυτό το σύνολο, επτά αφορούσαν τιτλοποιήσεις που πραγματοποιήθηκαν μέσω του HAPS.

Αυτές περιελάμβαναν το Project Galaxy NPL της Alpha Bank ύψους 10,8 δισεκατομμυρίων ευρώ, με την Davidson Kempner να αγοράζει το 51% των ομολογιών ενδιάμεσης και χαμηλής εξοφλητικής προτεραιότητας, την τιτλοποίηση Sunrise I της Τράπεζας Πειραιώς ύψους 7,2 δισ. ευρώ με την Intrum και τη Serengeti να είναι αγοραστές, και τη συναλλαγή Project Frontier της Εθνικής Τράπεζας, ύψους 6 δισ. ευρώ με την Bain Capital Credit, την Fortress Investment Group και την doValue να προχωρούν στην αγορά των τίτλων.

Εκτός του HAPS, οι συμφωνίες το 2021 έτειναν να είναι μικρότερες, αν και η Alpha Bank, όπως και η Attica Bank ολοκλήρωσαν συναλλαγές ύψους 1,3 δισ.

Μεγάλο μέρος της σκληρής δουλειάς έχει πλέον ολοκληρωθεί για τις τράπεζες στην Ελλάδα, τονίζει η White & Chase. Μέχρι το τέλος του 2021, οι τέσσερις μεγαλύτεροι δανειστές της χώρας ανέφεραν ΜΕΔ περίπου 16 δισ. ευρώ στους ισολογισμούς τους -σημαντικά λιγότερα από ένα χρόνο νωρίτερα. Οι προοπτικές παραμένουν επίσης σχετικά ευνοϊκές, με ελάχιστες ενδείξεις για τυχόν αύξηση των ΜΕΔ μετά την πανδημία.

Δεν ξέσπασε τσουνάμι κόκκινων δανείων

Συνολικότερα για την ευρωπαϊκή αγορά, ο οίκος επισημαίνει ότι δεν εκδηλώθηκε τσουνάμι, όπως πολλοί περίμεναν, στα κόκκινα δάνεια λόγω της πανδημίας, όμως οι ολοένα και πιο ασταθείς τάσεις της αγοράς ενδέχεται να οδηγήσουν τους επενδυτές να ανακαλύψουν νέες και απροσδόκητες ευκαιρίες.

Ο όγκος των ΜΕΔ στην Ευρώπη συνέχισε να μειώνεται το 2021, καθώς οι άνευ προηγουμένου δημοσιονομικές και νομισματικές παρεμβάσεις έδωσαν σε πολλές εταιρείες περιθώριο να αναπνεύσουν. Όπως ανέφερε η Ευρωπαϊκή Αρχή Τραπεζών (EBA), «ο κίνδυνος σημαντικής οικονομικής διαταραχής λόγω του COVID-19 συνέχισε να μειώνεται τα τελευταία δύο τρίμηνα».

Τα στοιχεία της Debtwire ABS Europe δείχνουν ότι, στο τέλος του έτους, οι τράπεζες σε ολόκληρη την Ευρώπη εξακολουθούσαν να έχουν περισσότερα από 300 δισ. ευρώ σε δάνεια σταδίου 3 στα βιβλία τους. Εξετάζοντας τις μεγαλύτερες τράπεζες σε μεγάλες δικαιοδοσίες, το μεγαλύτερο μέρος αυτών ήταν στη Γαλλία, την Ισπανία, το Ηνωμένο Βασίλειο και την Ιρλανδία, την Ιταλία και την Ελλάδα, με περίπου 250 δισεκατομμύρια ευρώ σε ΜΕΔ συνολικά, με τη Γαλλία να έχει τα περισσότερα (80 δισ. ευρώ). Ενώ οι αριθμοί αυτοί εξακολουθούν να είναι υψηλοί, απέχουν πολύ από το ποσό άνω του 1 τρισ. ευρώ, που καταγράφηκαν το 2014.

Σύμφωνα με την EBA, οι χώρες με σημαντικούς δείκτες ΜΕΔ στις αρχές του 2021 κατέγραψαν ιδιαίτερα εντυπωσιακή βελτίωση. Επιπλέον, η ποιότητα των στοιχείων ενεργητικού αυξήθηκε σε ολόκληρο τον τραπεζικό τομέα, με μείωση των ΜΕΔ κατά 7% το 2021.

Οι υπεύθυνοι χάραξης πολιτικής είναι επίσης σχετικά χαλαροί σχετικά με τον πιθανό αντίκτυπο των γεγονότων στην Ουκρανία στις τράπεζες της Ευρώπης. Τούτου λεχθέντος, η κατάσταση έχει επιπτώσεις: για παράδειγμα, η RCB Bank με έδρα την Κύπρο αποκάλυψε σχέδια για το κλείσιμο των τραπεζικών της δραστηριοτήτων ενόψει της γεωπολιτικής αβεβαιότητας, ενώ οι τράπεζες σε όλη την Ευρώπη έχουν επισημάνει απομειώσεις συνολικού ύψους σχεδόν 10 δισ. δολαρίων ΗΠΑ λόγω της σύγκρουσης. Ωστόσο, τα ανοίγματα στη Ρωσία και την Ουκρανία αντιπροσωπεύουν μόλις το 0,3% των στοιχείων ενεργητικού των τραπεζών, επισημαίνει η EBA, και τα δάνεια προς αυτές τις χώρες συγκεντρώνονται σε λίγες τράπεζες.

Παρ' όλα αυτά, όμως, θα ήταν λάθος να εφησυχάσουμε, τονίζει η White & Chase, επισημαίνοντας ότι:

- Πρώτον, ο μακροχρόνιος αντίκτυπος του COVID-19 παραμένει άγνωστος, ιδιαίτερα καθώς οι κυβερνήσεις έχουν αποσύρει τη στήριξη που σχετίζεται με την πανδημία. Οι δευτερογενείς επιπτώσεις της κρίσης, όπως η διαταραχή της αλυσίδας εφοδιασμού, οι πληθωριστικές πιέσεις και η αύξηση των επιτοκίων, καθώς και η συνεχιζόμενη πτώση του ευρώ και οι διάφορες νομισματικές κινήσεις, εξακολουθούν να διαπερνούν τις οικονομίες της Ευρώπης και ενδέχεται να οδηγήσουν ορισμένες ευάλωτες επιχειρήσεις στα άκρα. Ορισμένες κυβερνήσεις εξετάζουν ήδη περαιτέρω μέτρα ανακούφισης από τους νόμους περί αφερεγγυότητας για να αποτρέψουν ένα κύμα πτωχεύσεων λόγω αβεβαιοτήτων από τις διαταραχές των τιμών της ενέργειας που προέκυψαν από τον πόλεμο της Ουκρανίας. Οι τράπεζες αναφέρουν ήδη ενδείξεις πιθανών πιέσεων. Ο όγκος των δανείων του σταδίου 2 -εκείνων που βρίσκονται στα αρχικά στάδια για να γίνουν κόκκινα- έχει αρχίσει να αυξάνεται. Το ίδιο ισχύει και για τα ΜΕΔ σε τομείς που έχουν πληγεί δυσανάλογα λόγω της νόσου COVID-19.

- Επιπλέον, τα γεγονότα στην Ουκρανία ρίχνουν μια πολύ μακρά και σκοτεινή σκιά. Το Διεθνές Νομισματικό Ταμείο μείωσε τις προβλέψεις του για την παγκόσμια ανάπτυξη, επικαλούμενο «αυξήσεις των τιμών των εμπορευμάτων που προκαλούνται από τον πόλεμο και διεύρυνση των πιέσεων στις τιμές». Οι τράπεζες στην Ευρώπη έχουν επίσης έμμεσα ανοίγματα [στα γεγονότα στην Ουκρανία] όπως αυτά μέσω επιχειρήσεων με εμπορικούς δεσμούς με αυτές τις χώρες που θα μπορούσαν να έχουν ευρύτερο αντίκτυπο, όπως προειδοποιεί η EBA. Για πολλούς σχολιαστές της αγοράς, το ενδεχόμενο ύφεσης στην Ευρώπη τους επόμενους 12 μήνες γίνεται μια πραγματική πιθανότητα.

Υπό αυτές τις συνθήκες, είναι απολύτως πιθανό να δούμε τους όγκους των ΜΕΔ να αρχίζουν να αυξάνονται για άλλη μια φορά, τονίζει ο οίκος, σημειώνοντας ότι το απόθεμα των ΜΕΔ που εξακολουθούν να περιλαμβάνονται στους ισολογισμούς των τραπεζών σημαίνει ότι υπάρχει περιθώριο για περαιτέρω απομόχλευση, αν και μεγάλο μέρος της εκκαθάρισης παλαιών ΜΕΔ έχει πλέον ολοκληρωθεί.